Catégorie : Budget

-

L’iceberg budgétaire

Depuis un an de suivi budgétaire rigoureux, c’est-à-dire de noter chaque dépense dans le chiffrier Excel, je trouve intéressant d’analyser les chiffres et de pouvoir éventuellement comparer les mois de 2026 à ceux de 2025 pour en tirer des conclusions. Cela permet aussi de se souvenir, car la mémoire est une faculté qui oublie! Étrangement,…

-

La valeur du conseil

Je ne m’en suis jamais caché, je suis un investisseur hybride. Il y a environ 20 ans, nous avons rencontré un planificateur financier. Au-delà des frais pour ses services, il a été avant toute chose l’architecte de notre sécurité financière en élaborant avec nous un plan qui a évolué au fil du temps à chaque…

-

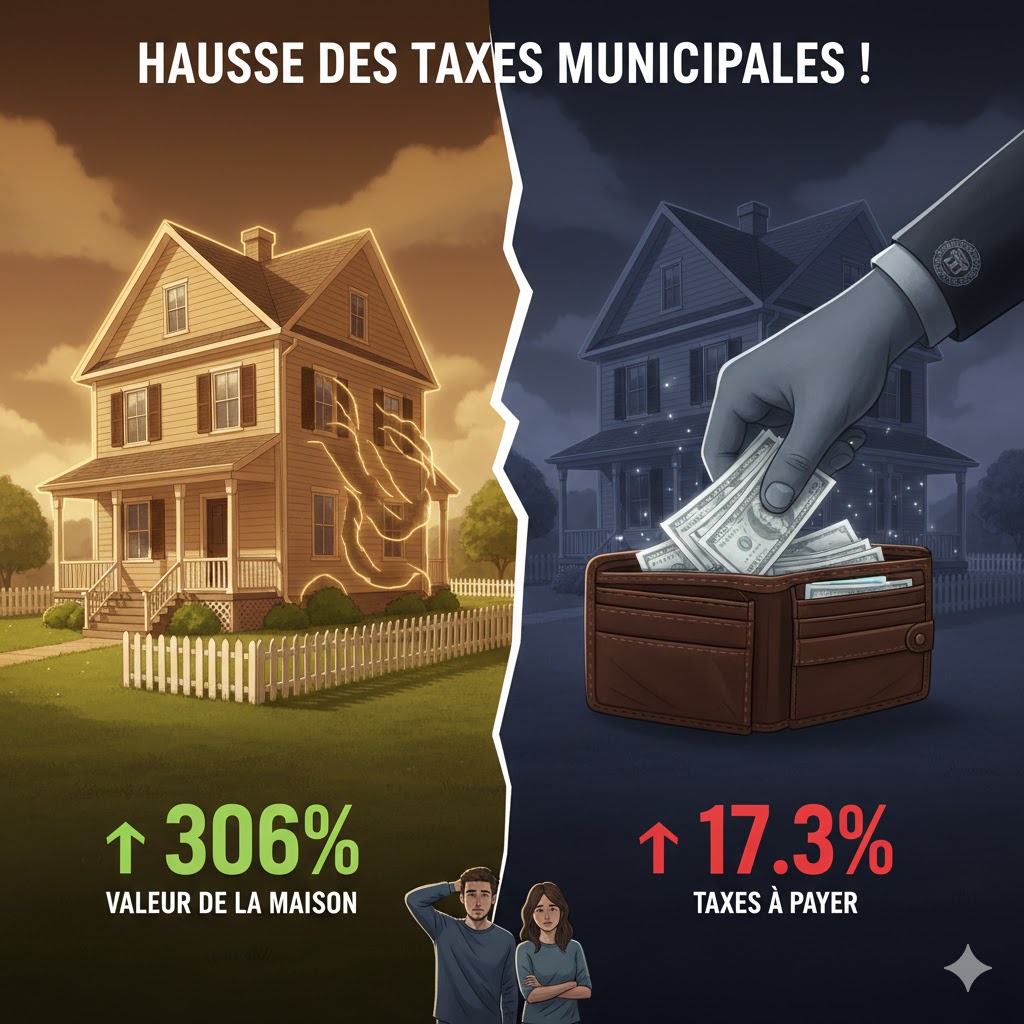

Hausse des taxes municipales!

Ah ces fameux comptes de taxes municipales! Ils nous procurent parfois de drôles de surprises. Depuis la pandémie, tous les biens immobiliers ont eu une grande prise de valeur, c’est bien connu. L’arrivée de mes deux comptes de taxes municipales m’ont donné l’idée de faire quelques calculs. Depuis 2020, la valeur municipale de notre maison…

-

Le facteur d’équivalence (FE)

Savez-vous ce qu’est le facteur d’équivalence? Au Québec (Canada), c’est un concept fiscal important qui permet d’assurer que tous les citoyens ont les mêmes chances d’épargner pour leur retraite via le compte enregistré communément appelé le REER. La règle demeure la même pour tous : le plafond annuel de ce dernier est de 18 %…

-

Maximiser les expériences

Ce matin, je ne vous parlerai pas de la mauvaise semaine en bourse. Je sais que vendredi a été une très mauvaise journée, mais j’avais la tête ailleurs. De toute façon, les baisses font partie du chemin, les marchés se relèveront. Comme le mentionne Bill Perkins dans son livre Die With Zero, j’étais plutôt en…

-

Avant d’investir…

C’est toujours tentant de vouloir débuter l’investissement autonome, mais investir sans avoir des bases solides au préalable, c’est un peu comme construire un deuxième étage d’une maison, mais sans s’être assuré que la structure peut le supporter. Avant de mettre un seul dollar en bourse, voici les étapes cruciales qui devraient normalement être choses du…

-

La déception

Très souvent dans la vie, nous devons faire des choix. Cette semaine, j’ai dû décliner une invitation de la part de mes amis. J’aurais vraiment apprécié être avec eux, vivre le moment, mais le coût d’opportunité de cette activité ne résonnait pas avec mes propres valeurs. Nous avions assurément une certaine déception, de part et…

-

Le radio d’endettement

De nos jours et plus que jamais, les québécois sont endettés. Évidemment, l’inflation causée par la pandémie et la hausse vertigineuse du coût des maisons et de logements ont été des facteurs importants de l’augmentation colossale de la dette des ménages. Si vous désirez évaluer rapidement votre situation ou rêvez d’avoir votre propre maison, vous…

-

Le coût réel

À toutes les fois que nous achetons quelque chose, nous avons un coût. Celui qui est sur l’étiquette de l’item, sur la facture en incluant les taxes et aussi celui qu’on retrouve sur notre relevé mensuel. Ce dernier, bien que nous n’y pensions pas trop au moment de la transaction, n’est pas la valeur réelle,…

-

Les erreurs financières de jeunesse

Lorsqu’on est jeune, nous avons la vie devant nous. Tout nous semble si loin, que nous ne voyons pas le besoin de commencer à épargner et investir tôt afin de profiter des intérêts composés. Et pourtant, en finance, le temps est une ressource précieuse, inestimable, pratiquement plus essentielle que l’argent lui-même. Le piège classique, c’est…

-

Work hard, Play hard

Avez-vous déjà entendu cette expression? Cette dernière peut être interprétée de différentes façons. Tandis que pour certains, il s’agit de se donner à fond dans son travail, faire d’innombrables heures, du temps supplémentaire, obtenir un très bon salaire et s’évader ensuite dans la luxure et la consommation le week-end venu, pour d’autres, c’est plutôt de…

-

Fake it till you make it

Vous avez probablement déjà entendu cette expression qui suggère de faire semblant jusqu’à ce qu’on arrive à atteindre un objectif. Cette stratégie suggère, qu’en imitant le climat de confiance, de compétence et même d’état d’esprit (mindset) d’une personne prospère, il est possible d’arrive à nos fins. Mais attention, c’est une arme à double tranchant, qui…

-

Le Boxing Day

De nos jours, est-ce que le Boxing Day a encore sa place? Avec les journées Prime Day (Amazon), le Black Friday, le Cyber Monday et plusieurs commerçants qui offrent les « soldes d’après Noël » avant Noël afin d’attirer les acheteurs de dernière minute, je crois personnellement que cette journée n’est plus vraiment d’actualité en…

-

Ancrer nos habitudes

Nos habitudes, bonnes ou mauvaises, façonnent notre vie. Elles peuvent nous mener au bonheur, l’amour et à la prospérité, mais aussi à la dépression et à la faillite. Comme le disait Aristote, nous sommes ce que nous faisons de manière répétée. Pourquoi je vous parle de cela? Simplement parce que le plus difficile, c’est de…

-

La stratégie des seaux

Cette semaine, une personne retraitée mentionnait dans une publication, qu’elle avait décidé de placer une grande partie de son argent dans des certificats de placements garantis (CPG) à 4 % même si sa professionnelle de la finance lui suggérait plutôt des investissements en bourse. Cette personne craignait de perdre beaucoup d’argent, refusant ainsi une partie…

-

Payer en argent (comptant)

Ce n’est pas un titre accrocheur, c’est la pure vérité! Je déteste payer en argent! C’est pour moi une méthode de paiement très nuisible pour la santé financière! Pourquoi? Tout simplement parce que ça ne laisse pas de trace et que la mémoire est très mauvaise pour se souvenir de l’argent dépensé! Dans un contexte…

-

Le fardeau de la dette

Je parlais du fardeau du temps des fêtes hier, alors pourquoi ne pas parler de la dette aujourd’hui, question d’avoir de la suite dans les idées? La dette, c’est la partie centrale dans la vie financière de la plupart des gens, qui jonglent de gauche à droite, afin d’arriver à remplir leurs responsabilités et obligations…

-

Le fardeau des fêtes

Bien que vue comme une période de joie et de partage, le temps des fêtes est aussi pour plusieurs, le moment de l’année qui rime avec pression sociale et financière et, vous l’aurez deviné, alimentées par les médias, le marketing et les fameux réseaux sociaux. Une belle demeure décorée avec les toutes dernières décorations de…