Catégorie : Finances

-

Parlons du REEI!

Le Régime enregistré d’épargne-invalidité (REEI) est un régime d’épargne mis en place par le gouvernement du Canada et qui permet d’aider les personnes admissibles au crédit d’impôt pour personnes handicapées (CIPH) d’épargner pour leur propre sécurité financière à long terme (sans affecter la plupart des prestations gouvernementales). Le REEI peut être utilisé pour soi-même ou…

-

Le mouvement FIRE

C’est l’acronyme pour Financial Independence, Retire Early ou Indépendance Financière, Retraite Précoce en français, dont l’objectif principal est d’atteindre l’indépendance financière le plus tôt possible (selon le NIF, voir dans une publication précédente) et ainsi jouir de la vie sans l’obligation d’un revenu de travail. Détrompez-vous, le but n’est pas nécessairement d’arrêter de travailler, mais…

-

Le plan 10/10/10

Qu’est-ce que le plan 10/10/10? C’est la méthode de Robert et Kim Kiyosaki pour se payer en premier d’une façon très simple. 10% dans un fond d’urgence 10% en investissements 10% en dons et charité Tout le reste de vos revenus, soit 70%, sert à payer le reste!

-

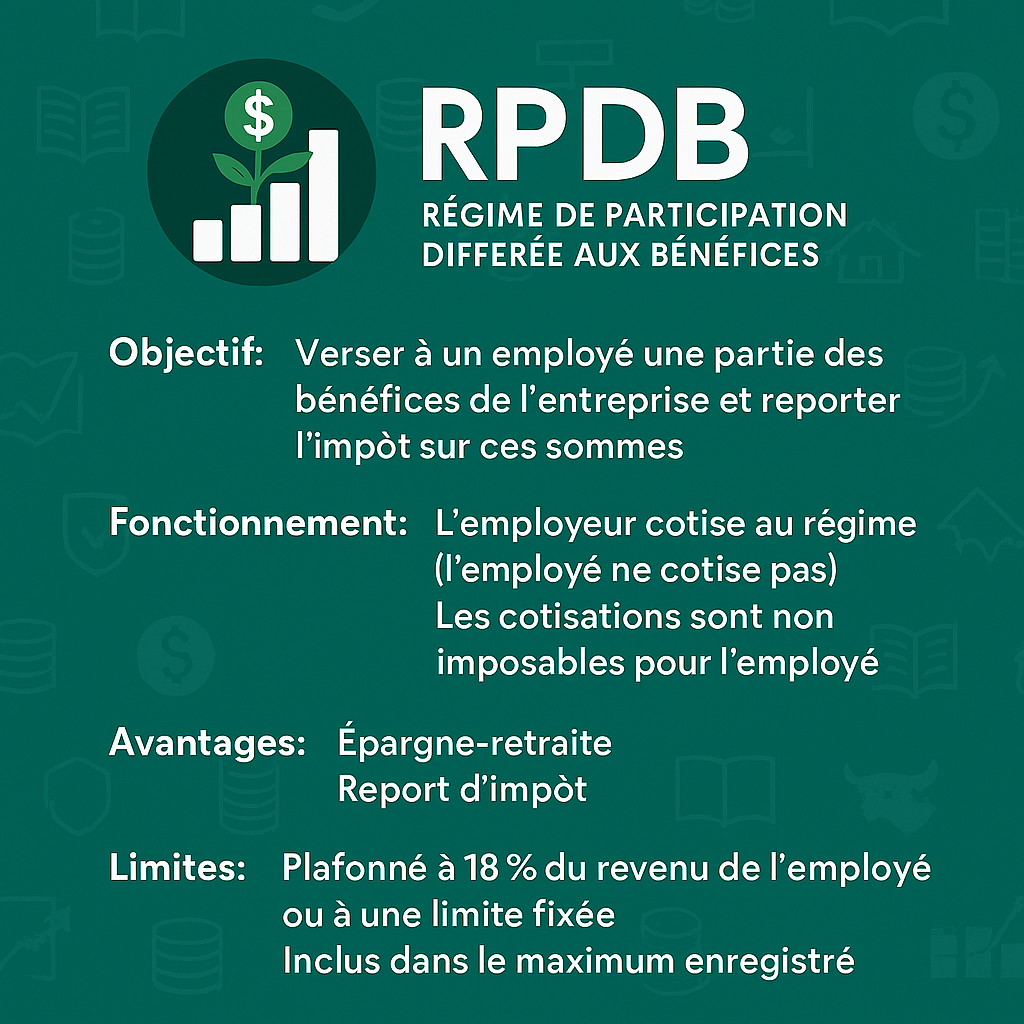

Parlons du RPDB!

Le Régime de participation différée aux bénéfices (RPDB) est un régime d’épargne offert par certains employeurs au Québec et au Canada. Il permet de verser à un employé une partie des bénéfices de l’entreprise tout en reportant l’imposition sur ces sommes jusqu’au moment du retrait, les permettant de fructifier pendant plusieurs années. L’objectif principal est…

-

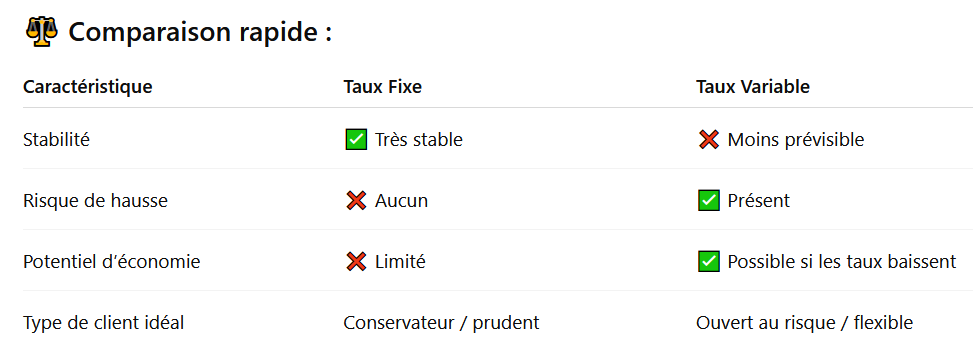

Les taux hypothécaires – fixes VS variables

Au cours des prochains mois, plusieurs canadiens et québécois procéderont à leur renouvellement hypothécaire. Comme ces derniers datent du temps de la pandémie de COVID-19, il est fort à parier que ces propriétaires auront à jongler avec une hausse du taux. Quoi prendre? Fixe ou variable? Encore là, c’est selon votre profil d’investisseur. Êtes-vous financièrement…

-

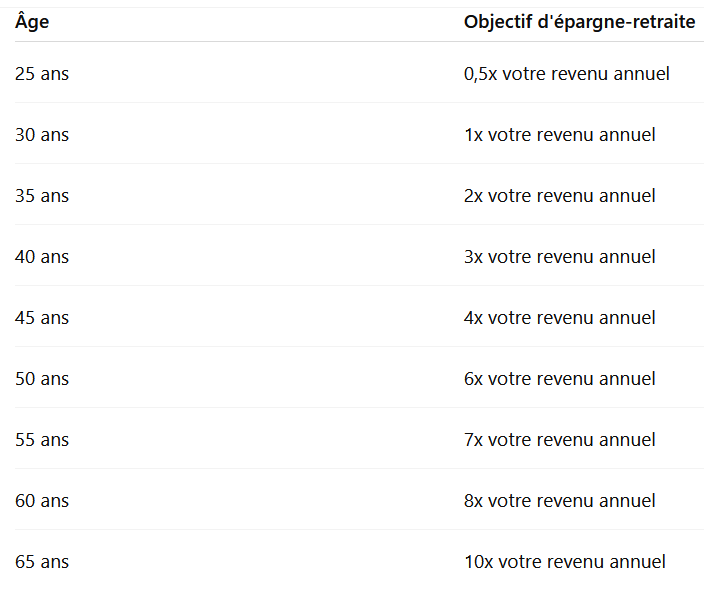

Montant d’épargne-retraite selon l’âge

Au Québec et plus largement au Canada, il n’existe pas de règle unique sur le montant précis à avoir en épargne selon l’âge, car cela dépend de nombreux facteurs notamment le style de vie, l’âge souhaité de la retraite, l’espérance de vie, le régime de retraite disponible, etc. En revanche, il existe certaines règles générales…

-

Parlons du CELIAPP!

Le CELIAPP ou Compte d’épargne libre d’impôt pour l’achat d’une première propriété est nouveau depuis 2023. Il a été conçu afin d’aider les Canadiens à accéder à la propriété en économisant jusqu’à 40 000$. Il peut être ouvert si vous n’avez jamais été propriétaire ou en loyer depuis au moins 4 ans. C’est un hybride…

-

Budget – Méthode des 6 jarres

Cette façon de budgéter de Harv Eker est très simple: 6 jarres (physiques ou virtuelles) avec une dispersion des revenus selon un pourcentage préétabli. Nécessités (55%) Loisirs (10%) Éducation (10%) Épargne long terme (10%) Investissements (10%) Dons (5%) Peu importe votre revenu, vous le disposez de cette façon. Cette méthode est basée sur l’habitude pour…

-

Parlons du REEE!

Le REEE (Régime enregistré d’épargne-études) est un compte enregistré qui permet aux Canadiens (parents ou autre souscripteur) d’épargner pour les études post-secondaires d’un enfant (bénéficiaire). On va se le dire franchement, c’est le meilleur investissement existant avec un rendement garanti de 30%. Il existe plusieurs types de REEE tels qu’individuel, familial ou collectif. Bien que…

-

La méthode du budget 80/20

Cette méthode est très simple: 20% en épargne/investissement et 80% en dépenses! C’est un peu comme le principe de « Se payer en premier ». Une fois le 20% épargné, tout le reste peu être dépensé. Cela demeure très flexible. Le problème principal c’est que sans structure, il peut être facile de se laisser aller et éventuellement…

-

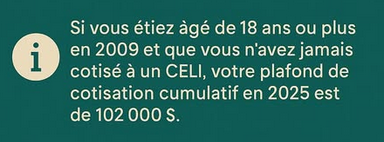

Parlons du CELI!

Le Compte d’épargne libre d’impôt (CELI) est un véhicule d’épargne très avantageux offert aux résidents canadiens âgés de 18 ans et plus. En fait, on entend souvent dire à la blague qu’il s’agit d’un paradis fiscal légal! Depuis 2009, les Canadiens peuvent faire croître à l’abri de l’impôt un montant annuel (plafond) d’une valeur entre…

-

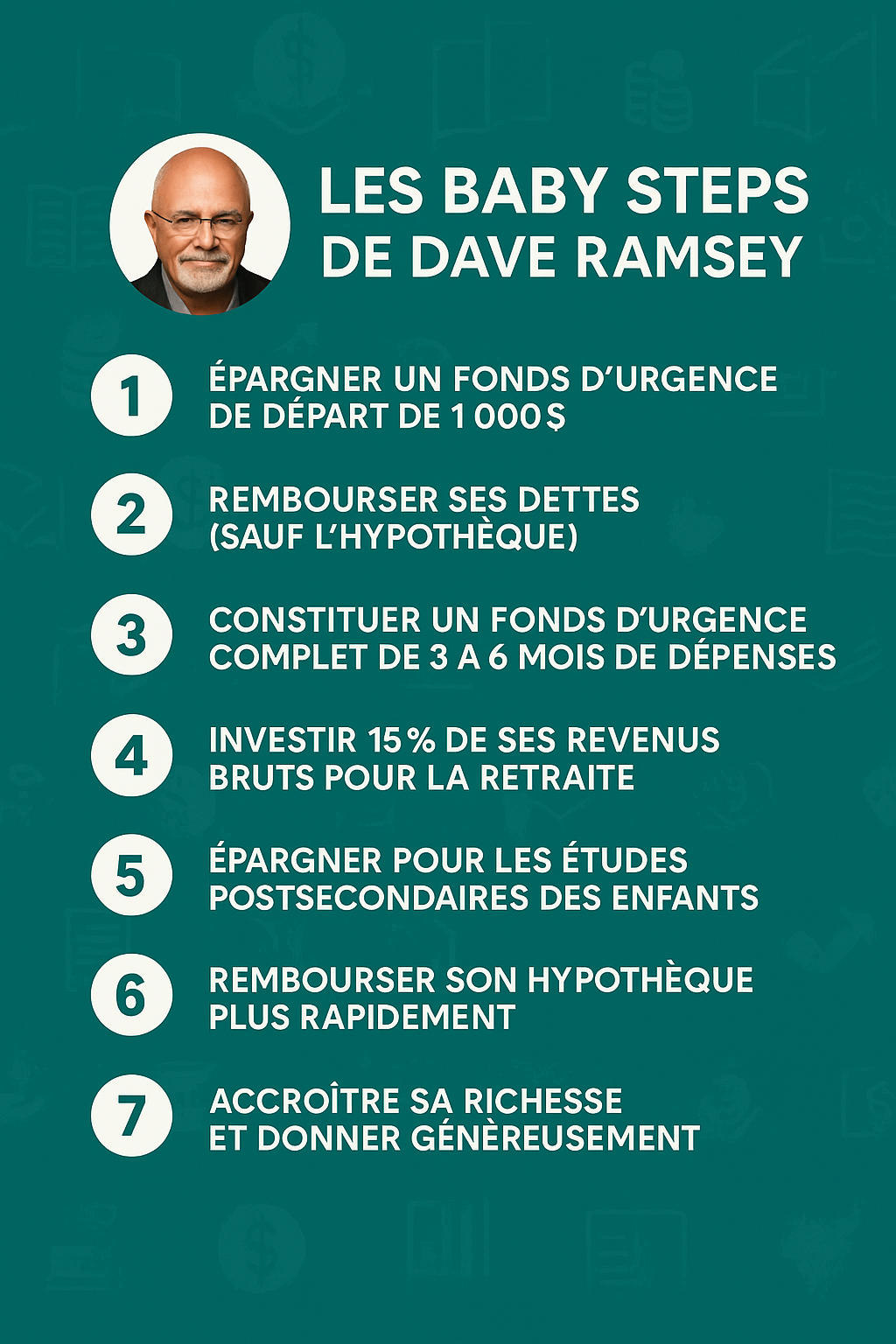

Les Baby Steps de Dave Ramsey

Dave Ramsey est reconnu dans le monde des finances personnelles grâce à sa méthode des Baby Steps dont l’objectif est de sortir les gens du cycle de l’endettement pour se bâtir une santé financière. Les 7 Baby Steps de Ramsey sont Épargner un fond d’urgence de 1000$ qui permettra de réagir aux imprévus immédiats. Encore…

-

La valeur nette

Connaissez-vous votre valeur nette? La valeur nette ou actif net représente simplement la différence de la valeur de vos actifs et de vos passifs. Valeur nette = Actifs – Passifs Les actifs regroupent les biens immobiliers (maison condo, etc.), les véhicules, l’épargne, les investissements et les autres objets de valeur (bijoux, œuvres d’art, etc.). Les…

-

La règle des 100 moins l’âge

Cette règle (allocation d’actifs) permet d’estimer l’allocation, ou la portion (%), d’actions et d’obligations dans un portefeuille selon l’âge d’un individu. Par exemple, à 20 ans, la personne pourrait placer 80% de son argent en actions et 20% en obligations tandis qu’à 80 ans, le ratio serait plutôt de 20% en actions et 80% en…

-

Parlons du REER!

Le REER, ou Régime enregistré d’épargne-retraite, est un outil d’épargne offert aux résidents canadiens. Il a été créé en 1957 pour aider et encourager les citoyens à économiser en vue de leur retraite grâce à des avantages fiscaux très intéressants et puissants! Comme vous l’avez peut-être lu dans une publication précédente, la plus grosse dépense…

-

Niveau 3 – Accumulation de richesse

Le troisième palier de la Pyramide de la sécurité financière vue précédemment dans une autre publication nous amène maintenant à augmenter notre valeur nette grâce à nos avoirs. Il y a différents types d’actifs, mais nous débuterons par les comptes enregistrés. Ces comptes ont été créés par le gouvernement fédéral afin d’inciter les canadiens à…

-

Le NIF

Qu’est-ce que le NIF et comment le calculer? Il s’agit du Numéro d’Indépendance Financière (NIF) ou du chiffre de liberté financière. Ce numéro, il est propre à nous. C’est le montant de capital que nous devons accumuler afin d’être financièrement libre, ce qui signifie que nous pouvons vivre des revenus de nos investissements sans travailler…

-

Niveau 1 – Testament et mandats

Afin de compléter la base de la pyramide de sécurité financière, nous abordons aujourd’hui le testament et les mandats de protection, qui sont des outils juridiques essentiels pour bien gérer ses affaires financières, même en cas d’incapacité ou de décès. Le testament Il sert à distribuer vos biens notamment l’argent, les propriétés et les investissements…