En toute finance – S’investir pour réussir

Bienvenue sur le blogue de la page facebook En toute finance! Suivez-nous aussi sur instagram! L’historique complet des articles a été transféré pour une consultation simplifiée!

-

Mon aventure – Partie 13

Comme à chaque lundi, ma publication consiste à vous partager mes objectifs personnels et familiaux quant à vivre de façon plus sereine avec ce merveilleux outil qu’est l’argent, car l’argent n’est ni bon ni mauvais, il ne fait qu’amplifier qui nous sommes déjà! La quarantaine – 44 ans Au printemps 2024, je me suis enfin…

-

Les cryptomonnaies

Ces dernières semaines, il y a beaucoup d’agitation au niveau de certaines cryptomonnaies. Le Bitcoin et l’Ethereum ont le vent dans les voiles, ayant tous les deux atteint leur « All time high » (ATH). Mais avant de stresser et de penser qu’on passe à côté de l’affaire du siècle (FOMO), est-ce que vous savez…

-

Couper le câble

Il y a quelques années, environ 10 ans, nous avons décidé de couper notre onéreux forfait de télévision câblée. Nous avions le forfait typique comprenant tous les postes en français ainsi que quelques-uns en anglais. Nous ne l’utilisions pas tant, en fait, et ce sont des centaines de dollars par année qui partaient en fumée.…

-

Les plateformes de livraison de nourriture

Les systèmes informatisés tels que Uber Eats, Skip et DoorDash contribuent à l’appauvrissement général, mais plus particulièrement celui des jeunes, pour plusieurs raisons liées à la psychologie financière, le mode de vie moderne et la perte de contrôle budgétaire. J’ai déjà entendu l’histoire d’une personne qui s’est commandé un « ordre de toats » en…

-

Le DRIP

Le DRIP, acronyme pour Dividend Reinvestment Plan ou Plan de réinvestissement des dividendes en français, est une stratégie d’investissement où les dividendes que nous recevons d’une action ou d’un FNB sont automatiquement réinvestis pour acheter encore plus de parts du même titre au lieu d’être versés en argent comptant dans notre compte (encaisse). Fonctionnement Supposons…

-

Mes podcasts préférés – #8

C’est mercredi et comme à chaque semaine, je vous présente les balados que je suis assidûment. Je poursuis cette semaine avec le podcast Sujet Capital produit par PWL Capital. Ce balado mensuel est animé par James Parkyn et François Doyon La Rochelle avec comme mission principale de simplifier le monde de l’investissement. J’ai découvert ce…

-

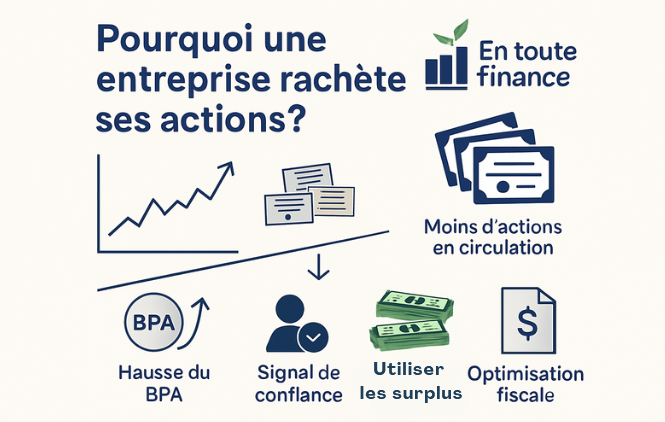

Le rachat d’actions

Une entreprise peut choisir de racheter ses propres actions (ou buyback en anglais) pour plusieurs raisons stratégiques et financières. Cela peut avoir un impact significatif sur sa valeur mais aussi sa structure. Ci-dessous, les raisons les plus fréquentes de l’utilisation de cette manœuvre lorsqu’une entreprise a un excès de trésorerie (cash). Augmenter la valeur des…

-

Mon aventure – Partie 12

Comme à chaque lundi, ma publication consiste à vous partager mes objectifs personnels et familiaux quant à vivre de façon plus sereine avec ce merveilleux outil qu’est l’argent, car l’argent n’est ni bon ni mauvais, il ne fait qu’amplifier qui nous sommes déjà! La quarantaine – 43 ans Avec le temps, j’ai développé mes connaissances…

-

La Lamborghini

Cette rutilante voiture est prisée par les influenceurs, c’est un symbole emblématique pour plusieurs mais les raisons de cette possession ostentatoire relèvent plus de l’image que de la logique financière. C’est sans aucun doute un puissant emblème de succès. La Lamborghini incarne visuellement la réussite, l’opulence et la richesse de manière incontestable. Ne vous laissez…

-

L’actif de passion

Il existe un certain type d’actif que l’on appelle les actifs de passion. Ce sont des biens tangibles que l’on acquiert normalement par intérêt personnel, plaisir et passion et qui, par le fait même, ont un certain potentiel de prise de valeur financière. Ils peuvent donc se valoriser avec le temps, être revendus à profit…

-

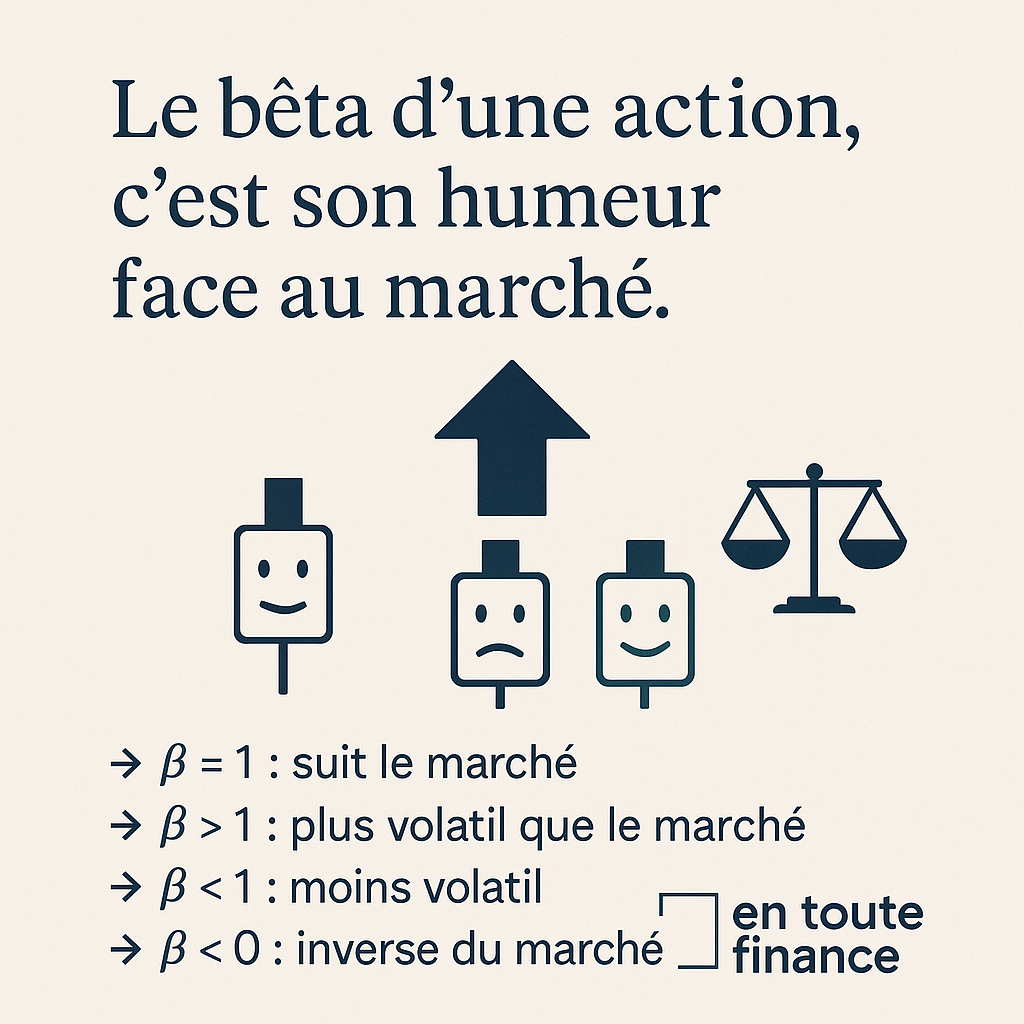

Le coefficient bêta

Le bêta d’une action, ou coefficient bêta, est une mesure statistique de la volatilité ou du risque systématique d’une action par rapport au marché dans son ensemble, généralement représenté par un indice de référence comme le S&P 500 ou le TSX au Canada. C’est un outil essentiel pour évaluer le risque d’un investissement individuel et…

-

Comptes enregistrés français et américains

Comme vous le savez, depuis plusieurs semaines, je vous présente mes podcasts préférés. Pour l’instant, il s’agit encore majoritairement de balados québécois, mais bientôt je vous en présenterai aussi des français et des américains. Bien que l’information globale soit très intéressante et pertinente, il importe tôt ou tard de s’informer pour faire la comparaison entre…

-

Mes podcasts préférés – #7

C’est mercredi et comme à chaque semaine, je vous présente les balados que je suis assidûment. Je poursuis cette semaine avec le podcast Le Planif avec Fabien Major et son équipe. Le Planif serait le premier balado canadien consacré à la finance. Il contient beaucoup d’épisodes, découpés en saison, sur des sujets très variés. La…

-

Automatiser nos finances

On parle souvent de se payer en premier en épargnant et investissant systématiquement. En effet, automatiser ses finances est une stratégie puissante pour simplifier la gestion de son argent, économiser sans y penser et éviter les oublis de paiement. Cependant, elle comporte aussi certains pièges à connaître afin de ne pas tomber dedans! Les avantages…

-

Mon aventure – Partie 11

Comme à chaque lundi, ma publication consiste à vous partager mes objectifs personnels et familiaux quant à vivre de façon plus sereine avec ce merveilleux outil qu’est l’argent, car l’argent n’est ni bon ni mauvais, il ne fait qu’amplifier qui nous sommes déjà! La quarantaine – 40 à 42 ans Avec le début de l’école…

-

L’impact des croyances familiales

L’impact des croyances familiales sur notre relation à l’argent est profond, la plupart du temps inconscient, et peut influencer nos décisions financières pendant toute notre vie. J’en ai déjà fait mention dans l’un de mes articles sur mon aventure vers l’indépendance financière, comment la simple expression « L’argent ne pousse pas dans les arbres. »…

-

L’impact réel de la carte de crédit

Nous le disons et répétons souvent, le crédit est un outil merveilleux lorsqu’il est bien utilisé et géré. Mais qu’en est-il de l’impact réel d’un taux d’intérêt sur une carte de crédit impayée? Bah, comme plusieurs pensent, c’est juste un peu d’intérêt… Nous sous-estimons souvent les effets ravageurs de ce déni, surtout si on ne…

-

Les erreurs des nouveaux investisseurs

Tout nouvel investisseur va, tôt ou tard, commettre des erreurs et c’est tout-à-fait normal, on en fait tous! Quelles sont les erreurs les plus fréquentes de ces derniers? En voici quelques-unes afin de vous aider à les éviter. 🤯 Investir sans plan clair Ne pas définir nos objectifs, notre horizon de placement et surtout notre…

Merci de votre visite!